最近更新日期: 2026-01-14

名下已有信用貸款,但又因緊急情況而需要一筆資金,先別慌張,其實只要符合條件,就能申請「信貸增貸」!

久通代書將帶你一次了解信貸增貸的申請方式,以及利率和貸款額度,並為你整理銀行最看重的審核條件,幫你提高過件率!

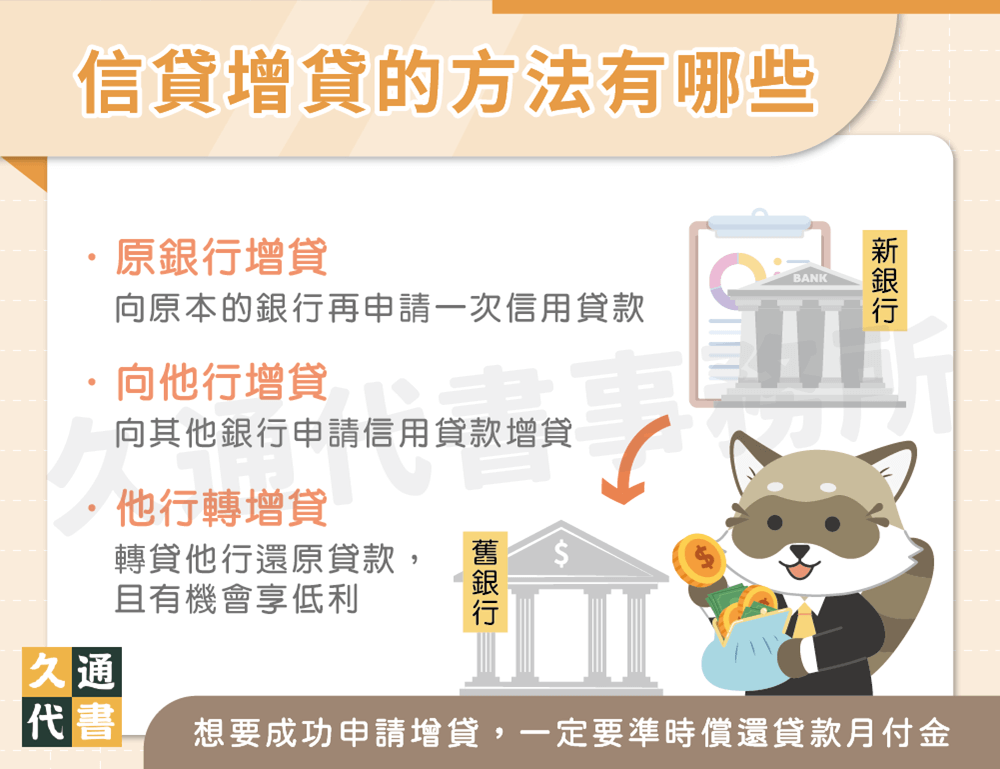

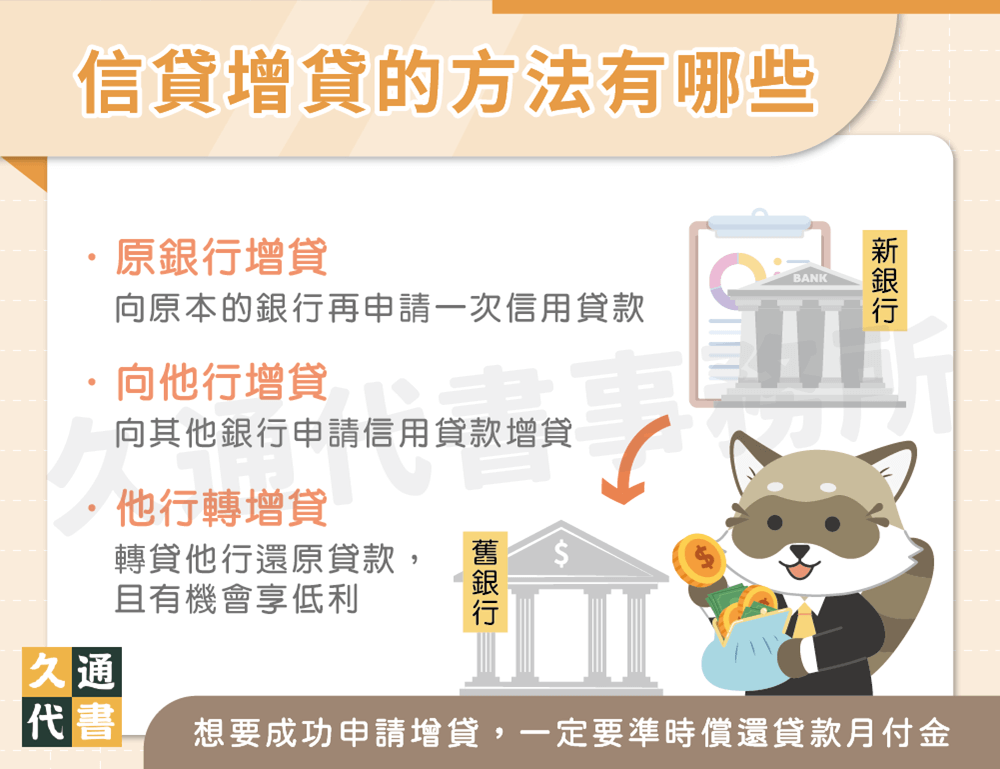

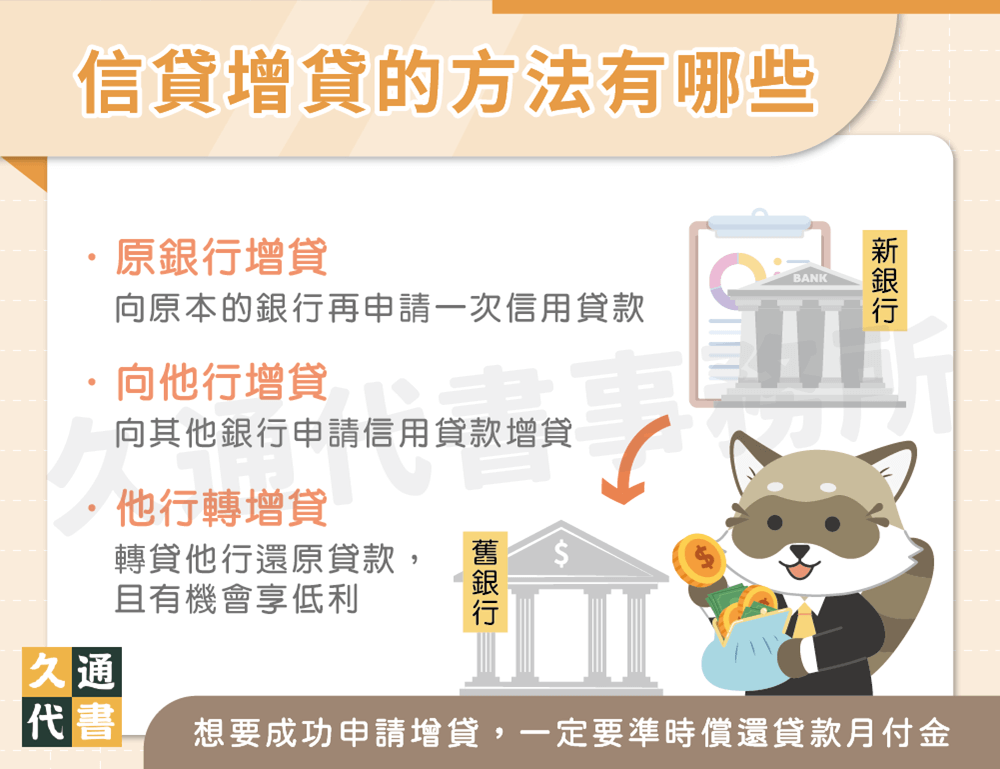

信貸增貸是什麼?有哪些方法?

信貸增貸,是指在原先的信用貸款尚未清償的情況下,又向原貸款銀行或其他銀行申請新的信用貸款。常見以下3種方法:

- 原銀行增貸

向原貸款銀行再次申請信貸;由於該銀行已基本掌握之前的還款情況、信用紀錄,申請流程相對單純、快速,但核貸利率不會有太多優惠。 - 向他行增貸

向其他銀行申請信貸增貸,因此需要同時負擔2筆信貸,其他銀行為了降低放款風險,審核條件通常更嚴格;適合信用評分高、收入穩定者申請。 - 他行轉增貸

向新銀行申請一筆額度更高的信貸來清償原貸款;最大的優點就是有機會提高額度、降低利率、統整成單一窗口還款,但審核相對嚴謹。

信貸增貸利率、額度怎麼看?

信貸增貸利率

通常落在5.24%~16.38%之間,實際利率會由以下要素影響:

- 信用評分

- 原還款紀錄

- 收入穩定度、負債比

- 是否為原本銀行之客戶

信貸增貸額度

銀行通常會依據以下條件評估核貸成數,最高不超過無擔保債務/平均月收入的22倍(根據金管會法規規定):

- 原信貸已償還金額

- 貸款人整體負債比例

- 貸款人當前收入、還款能力

提醒你!銀行可接受的額度大多為16~18倍,若想爭取更佳的貸款條件,建議多償還一些本金後再申貸。

※無擔保債務:指不提供任何抵押品、或由第三方保證的債務;銀行會依據信用狀況、收入來衡量放款,常見有信用貸款、信用卡預借現金等。

信貸增貸須符合的5大條件

申請信貸增貸審核較為嚴格,建議符合這5個條件再申請,較能順利過件:

- 繳款紀錄正常

想要成功增貸,須維持穩定、準時的還款紀錄來增加銀行的信任度,建議原信貸至少正常還款滿1年以上。 - 信用分數優良

按時支付信用卡帳單、貸款月付金,並避免使用預借現金或隨意停卡;信用分數600分以上才屬於銀行認定的安全門檻。 - 還款能力充足

若具備穩定的工作及還款能力,可在申請時一併提供工作證明、薪資證明或薪轉戶存摺等有效財力證明,為審核加分。 - 避免短期增貸

短期內頻繁申請貸款,容易被銀行認為財務狀況有問題而列入高風險族群,建議增貸申請間隔6個月~1年以上! - 控制債務比例

若審核發現貸款人的負債比超過22倍,銀行就不可能核准放貸,這也是最常見的退件原因!

申請信貸增貸應備文件

| 身分證明文件 |

|

|---|---|

| 工作證明文件 |

|

| 收入、財力證明文件 |

|

信貸增貸申請流程

信貸增貸的完整流程約需要3~7個工作天,而實際速度也要看文件準備齊全度、個人信用及銀行審核狀況;以下為申請信貸增貸6步驟:

- 選擇方案

蒐集、比較各銀行的信貸增貸條件,挑選最合適自己的貸款方案。 - 提出申請

準備好上述相關資料,並向銀行送出信貸增貸申請。 - 銀行照會

銀行最快會在收到申請當天、隔天進行照會,主要是為了確認是否由本人進行送件,以及申請資料的正確性。 - 審核資料

照會完成後,銀行會開始進行內部審核,確定是否過件、及增貸額度及利率等方案細節。 - 對保簽約

審核通過後就會進入對保,借貸雙方親自確認合約內容無誤後即可簽約。 - 完成撥款

完成以上程序後,銀行最快1~2天內進行撥款。

有迫切的資金需求,或存在信用瑕疵等問題,建議可轉向民間機構申貸,久通代書為合法、安全的民間貸款機構,流程透明快速且無須查看信用評分,是你資金需求的堅實後盾!

✅免看信用✅流程透明撥款快

信貸增貸常見問題

•保持良好信用分數

•穩定工作滿1年以上

•提供有價值的擔保品

•不要短期內申請增貸

有信貸是可以再申請車貸的!不過久通代書提醒你,申請前須先審視自身的還款能力,否則後續還款會較為辛苦喔!

建議先正常繳納原貸款6個月~1年以上,並維持良好信用紀錄,過件機率較高。若需求緊急,可諮詢久通代書申貸,解決當前危機!

結語

在已有原貸款的前提下,信貸增貸並非人人都能輕鬆過件,信用狀況及還款能力是銀行首要重視的條件。再次提醒你,向銀行申貸前應先評估好自身條件,並多方比較,才能讓資金幫助自己慢慢走出財務困境!如有需求,歡迎隨時諮詢久通代書!

了解更多貸款相關文章: