最近更新日期: 2025-03-18

若你屬於高所得族群,或是公司享有租稅減免優惠,那麼你一定要知道最低稅負制是什麼!久通代書提供你最低稅負制懶人包,包含列舉項目、適用對象及最低稅負制計算公式,一起來了解吧!

最低稅負制是什麼?

最低稅負制是為了避免高所得民眾或公司過度運用租稅減免優惠,導致納稅金額較低或幾乎零納稅,而制定的補充措施。若有民眾或營利事業透過稅務優惠大幅減少自己的納稅金額,就需要依照規定補繳稅金,以維持租稅公平。

個人最低稅負制如何計算?

個人最低稅負制計算方式:

基本稅額=(基本所得額-750萬)×20%(個人稅率)

在計算完基本稅額後,要再將基本稅額和該年度一般所得稅進行比較,若比一般所得稅高,就必須繳納差額,反之則不必。

- 一般所得稅≧基本稅額:無須繳納基本稅額。

- 一般所得稅<基本稅額:應繳納最低稅負=基本稅額-一般所得稅額-海外已納稅額扣抵金額。

個人最低稅負制列入的項目有哪些?

個人最低稅負制列入的基本所得額有以下7項:

- 海外所得:指未計入綜合所得總額的非中華民國來源所得及香港澳門地區來源所得。單一申報戶全年合計數未達新台幣100萬元者,不用計入;在新台幣100萬元以上者,應全數計入。

- 特定保險給付:最低稅負制保險給付是指受益人與要保人不是同一人的人壽保險及年金等特定保險給付,必須列入最低稅負制項目計算。另外,保險中的死亡給付每一申報戶全年合計數在3740萬元以下部分不用計入。經計算過後超過3740萬元者,扣除3740萬元後之餘額應全數計入。

- 非現金捐贈金額:申報綜合所得稅時列舉扣除額的項目,例如不動產、有價證券、文化資產等,應將該扣除金額計入個人基本所得額。

- 未上市櫃股票交易所得:個人出售未上市櫃股票的交易所得,應計入基本所得額。但其發行或私募股票的公司,屬中央目的事業主管機關核定的國內高風險新創事業公司,且交易時該公司設立未滿5年者,不用計入。

- 私募基金受益憑證之交易所得:將成交價格扣除取得成本、必要費用後得到的交易所得,列入基本所得額計算。

- 選擇分開計稅之股利及盈餘合計金額:持股族領取股利必須繳納相關稅負,有以下2種計稅方式:

- 與綜所稅合併計稅:按全戶股利及盈餘合計金額的8.5%計算可抵減稅額,上限為8萬元。

- 與綜所稅分開計稅:以全戶股利及盈餘合計金額按28%單一稅率分開計算稅額。

- 綜所稅的所得額或扣除額應要計入者:其他經財政部公告後應計入個人基本所得額者。

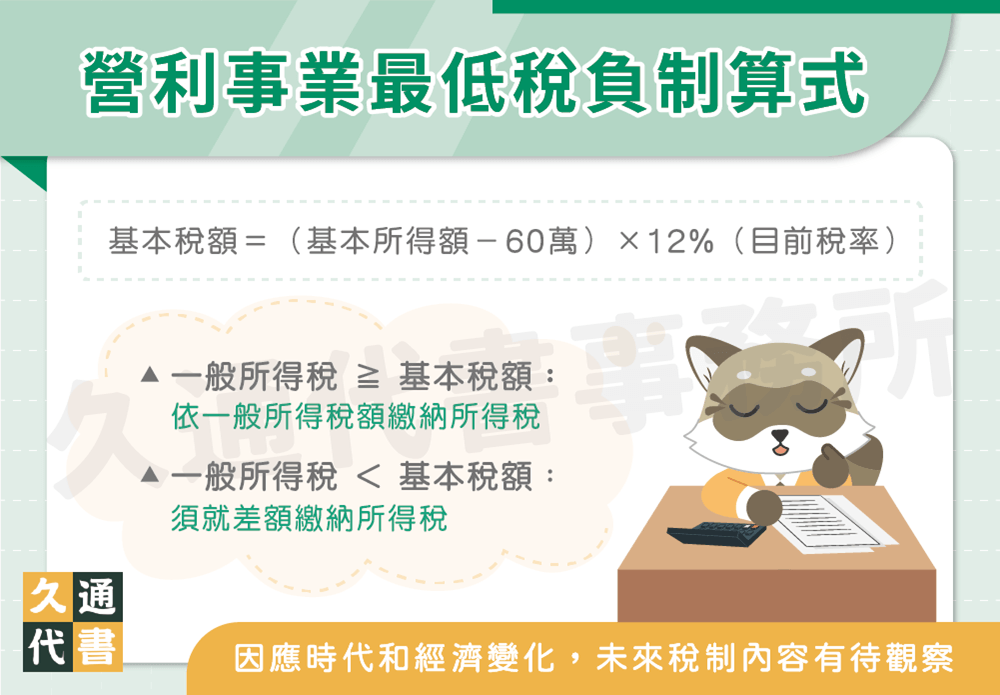

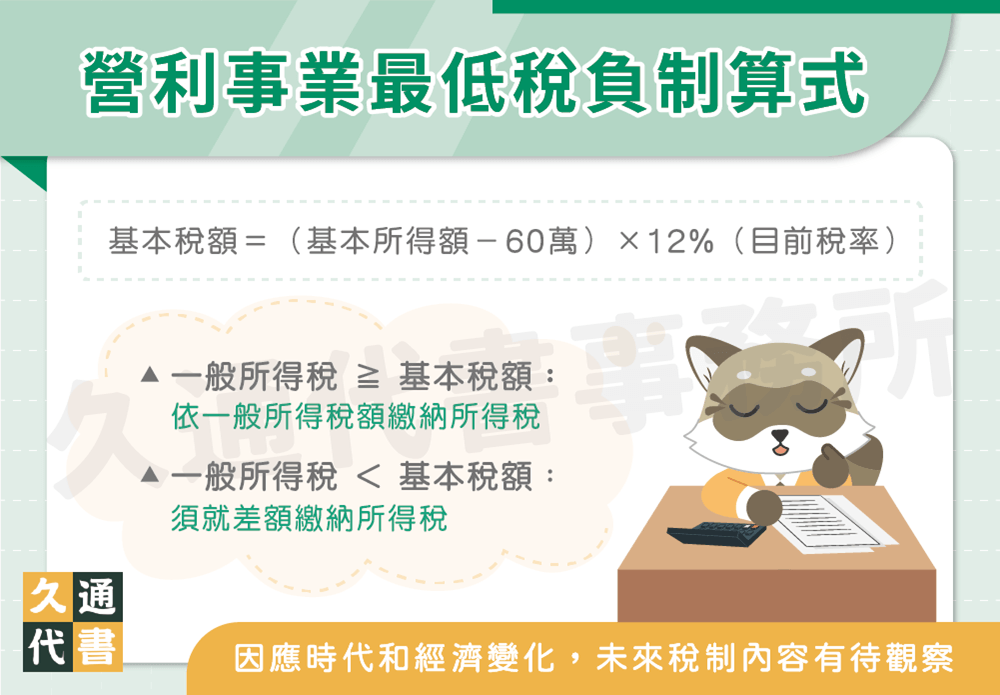

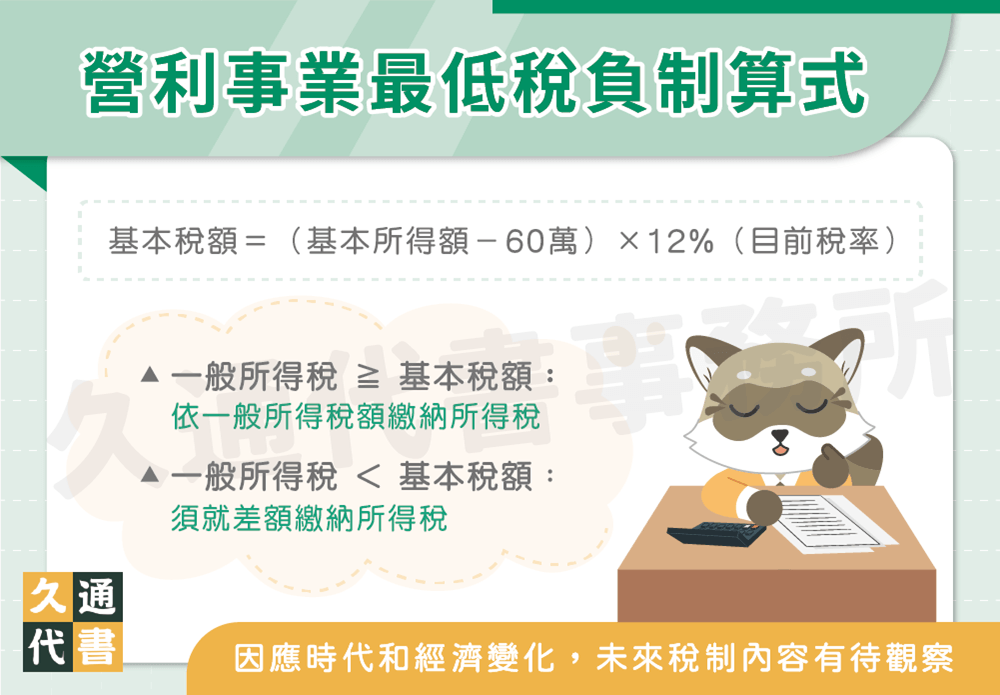

營利事業最低稅負制計算方式

了解完個人最低稅負制後,接下來為你介紹營利事業最低稅負的計算方法:

基本稅額=(基本所得額-60萬)×12%(目前稅率)

- 一般所得稅≧基本稅額:依一般所得稅額繳納所得稅。

- 一般所得稅<基本稅額:除了繳交一般所得稅額外,還須就差額繳納所得稅。

營利事業最低稅負制列入項目

營利事業列入基本所得額的項目有以下8項:

- 證券、期貨交易所得。

- 國際金融業務分行的所得。但不包括所得稅法第73-1條中依規定的扣繳率申報納稅的所得。

- 國際證券業務分公司經營國際證券業務的所得。但不包括國際金融業務條例第22-4條第1項各款業務的所得。

- 國際保險業務分公司經營國際保險業務的所得。但不包括其資金在中華民國境內運用產生的所得。

- 新興重要策略性產業、製造業及其相關技術服務業、重要投資事業及重要科技事業、營運總部、參與交通建設及公共建設而受獎勵的民間機構、科學工業及因受讓設備或應用軟體而續用、因合併而繼受租稅優惠等適用的特定年限免稅所得。

- 智慧財產權研究發展支出加倍減除金額。

- 增僱本國籍員工的薪資費用加成減除金額。

- 增僱24歲以下本國籍員工與調高本國籍基層員工薪資的薪資費用加成減除金額。

最低稅負制不適用哪些對象?

個人最低稅負制不適用對象

符合以下條件之一的申報戶,不必申報最低稅負:

- 申報綜合所得稅時,沒有應計入基本所得額的項目。

- 雖有應計入基本所得額的項目,但基本所得額在750萬元以下者。

- 符合所得稅法第73條第1項規定者。

營利事業最低稅負制不適用對象

依據所得基本稅額條例第3條之規定,下列營利事業無須繳納最低稅負制:

- 未享受租稅減免者。

- 享受租稅減免但所繳納一般所得稅額已高於基本稅額者。

- 規模較小者(如獨資、合夥組織、不對外營業之消費合作社)。

- 獲利較低者(如基本所得額在60萬元以下者、清算申報或破產宣告者)。

- 教育、文化、公益、慈善機關或團體。

- 各級政府之公有事業。

- 總機構在中華民國境外,而在中華民國境內無固定營業場所及營業代理人之營利事業。

最低稅負制常見問題

最低稅負制於2006年1月1日起正式施行。而為了因應全球最低稅負制施行,財政部提出「營利事業所得稅基本稅額(AMT)徵收率」草案,擬定自2025年起,符合GMT適用門檻的跨國企業集團,AMT徵收率須從12%調整為15%。

最低稅負申報的方式與綜所稅、一般營業稅申報方式相同,於每年的5/1~5/30至財政部電子繳稅服務系統透過手機報稅,或以臨櫃的方式進行申報。

結語

以上就是最低稅負制的介紹,高所得民眾與公司單位在進行綜所稅與營業稅申報時,也別忘了注意自己是否須繳納最低稅負,要是因忘記繳稅而被罰款就不好囉。

延伸閱讀:營業稅怎麼算?創業者必看的營業稅申報指南

了解更多貸款相關文章: